Ichimoku diagrammer i valutahandel

Ichimoku Kinko Hyo, eller likevektsdiagram, isolerer handler med høyere sannsynlighet i valutamarkedet. Det er nytt for mainstream, men har økt populariteten blant nybegynnere og erfarne handelsmenn. Ichimoku, kjent for sine applikasjoner innen futures og aksjer, viser flere datapunkter, som gir en mer pålitelig prisaksjon. Applikasjonen tilbyr flere tester og kombinerer tre indikatorer i ett diagram, slik at en næringsdrivende kan ta den mest informerte beslutningen. Lær hvordan Ichimoku fungerer og hvordan den kan brukes på en handelsstrategi.

Bli kjent med Ichimoku-diagrammet

En grunnleggende forståelse av komponentene som utgjør likevektskartet må etableres før en næringsdrivende kan utføre effektivt på kartet. Ichimoku ble opprettet og avslørt i 1968 på en måte i motsetning til de fleste andre tekniske indikatorer og kartapplikasjoner. Mens applikasjoner vanligvis ble formulert av statistikere eller matematikere i bransjen, ble indikatoren konstruert av en avisforfatter i Tokyo ved navn Goichi Hosoda og en håndfull assistenter som kjørte flere beregninger. Denne indikatoren brukes nå av mange japanske handelsrom fordi den tilbyr flere tester på prisaksjonen, og skaper høyere sannsynlighetstransaksjoner. Selv om mange handelsmenn er skremt av overflod av linjer tegnet når diagrammet faktisk brukes, kan komponentene lett oversettes til mer aksepterte indikatorer.

Applikasjonen består av fire hovedkomponenter og tilbyr den næringsdrivende sentrale innsikt i FX markedsprishandling. Først tar vi en titt på Tenkan og Kijun Sens-linjene. Linjene brukes som et glidende gjennomsnittsovergang og kan brukes som enkle oversettelser av 20- og 50-dagers glidende gjennomsnitt, selv om de har litt forskjellige tidsrammer.

1. Tenkan Sen: beregnet som summen av den høyeste høye og den laveste lave delt med to. Tenkan er beregnet over de foregående syv-til-åtte tidsperioder.

2. Kijun Sen : beregnet som summen av den høyeste høye og den laveste lave delt med to. Selv om beregningen er lik, tar Kijun hensyn til de siste 22 tidsperiodene.

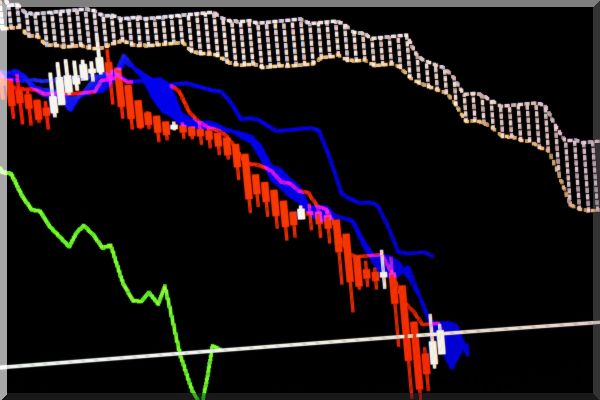

Hva den næringsdrivende vil ønske å gjøre her, er å bruke crossover for å sette i gang stillingen - på lik linje med et glidende gjennomsnittlig crossover. Når vi ser på vårt eksempel i figur 1, ser vi en klar overkjøring av Tenkan Sen (svart linje) og Kijun Sen (rød linje) på punkt X. Denne nedgangen betyr ganske enkelt at prisene på nær sikt faller under den langsiktige prisutviklingen, signaliserer et nedadgående trekk lavere.

Figur 1 - En crossover på lignende vestlig merkevare

La oss ta en titt på den viktigste komponenten, Ichimoku "skyen", som representerer nåværende og historisk prishandling. Det oppfører seg på samme måte som enkel støtte og motstand ved å skape formative barrierer. De to siste komponentene av Ichimoku-applikasjonen er:

3. Senkou Span A: summen av Tenkan Sen og Kijun Sen delt på to. Beregningen blir deretter plottet 26 tidsperioder foran den nåværende prisaksjonen.

4. Senkou Span B: summen av den høyeste høye og den laveste lave delt på to. Denne beregningen er tatt over de siste 52 tidsperioder og er tegnet 26 perioder fremover.

Når plottet er tegnet på diagrammet, blir området mellom de to linjene referert til som Kumo, eller skyen. Sammenlignet tykkere enn typiske støtte- og motstandslinjer, tilbyr skyen den næringsdrivende et grundig filter. Den tykkere skyen vil ha en tendens til å ta med seg volatiliteten i valutamarkedene i stedet for å gi den næringsdrivende et visuelt tynt prisnivå for støtte og motstand. Et brudd gjennom skyen og et påfølgende trekk over eller under den vil antyde en bedre og mer sannsynlig handel. La oss se på sammenligningen i figur 2.

Tar vi vårt USD / CAD-eksempel, ser vi en sammenlignbar forskjell mellom de to valutaene. Selv om vi ser en klar støtte på 1.1522 i vårt standard diagram (figur 2), ser vi senere en omprøving av nivået. På dette tidspunktet vil sannsynligvis noen bransjer bli stoppet når prisaksjonen kommer tilbake mot nivået, noe som er noe avgjørende for selv den mest avanserte handelsmann. Imidlertid, i vårt Ichimoku-eksempel (figur 3), fungerer skyen som et utmerket filter. Skyen antyder en bedre handelsmulighet på et brudd på 1.1450-tallet ved å ta volatiliteten og tilsynelatende ta tilbake hensyn til. Her handles ikke prisaksjonen, noe som holder handelen i den samlede nedgangstrømmen.

Figur 2 - Klassisk støtte og motstandsbrudd

Figur 3 - Ichimoku skaper en bedre pausemulighet

Det siste stykket av Ichimoku er Chikou Span. Sett som enkelt markedssentiment, beregnes Chikou ved å bruke den nyeste sluttkursen og er plottet 22 perioder bak prisaksjonen. Denne funksjonen antyder markedets holdning ved å vise den rådende trenden når det gjelder dagens prismoment. Tolkningen er enkel: ettersom selgere dominerer markedet, vil Chikou-spennet sveve under prisutviklingen mens det motsatte skjer på kjøpesiden. Når et par forblir attraktivt i markedet eller kjøpes opp, vil spennet stige og sveve over prisaksjonen.

Figur 4 - Chikou er med på å sortere ut sentimentet

Setter Ichimoku-diagrammet sammen

Det er ingen bedre erstatning for å lære å handle Ichimoku-diagrammet enn applikasjonen. La oss bryte ned den beste metoden for å handle Ichimoku-skyteknikken.

Figur 5 - Linjer som forteller en komplett historie

Handel med Ichimoku Cloud

Når vi tar vårt amerikanske dollar / japanske yeneksempel i figur 4, vil scenariet i figur 5 fokusere på valutaparet som svinger i et område mellom 116 og 119 tall. Her er skyen et produkt av det rekkevidde-scenariet de første fire månedene og står som en betydelig støtte / motstandsbarriere. Med det etablert ser vi på Tenkan og Kijun Sen.

Som nevnt ovenfor fungerer disse to indikatorene som et glidende gjennomsnittsovergang, med Tenkan som representerer et kortsiktig glidende gjennomsnitt og Kijun fungerer som grunnlinjen. Som et resultat faller Tenkan under Kijun, og signaliserer en prisnedgang. Imidlertid, når overgangen skjer i skyen ved punkt A i figur 5, forblir signalet uklart og må være klart for skyen før en oppføring kan vurderes.

Vi kan også bekrefte det bearish båndet gjennom Chikou Span, som på dette tidspunktet forblir under prisaksjonen. Hvis Chikou var over prisaksjonen, ville den bekrefte haussignal følelse. Når vi kombinerer alt sammen, leter vi nå etter en kort posisjon i vårt amerikanske dollar / japanske yenvalutapar.

Figur 6 - Plasser oppføringen aldri så lett i skysperren.

Vi vil ønske å se avslutningen på økten under skyen før vi setter i gang noen form for postsalg fordi vi sidestiller skyen til en støtte / motstandsbarriere. Som et resultat vil vi gå inn på punkt B på kartet vårt. Her har vi en bekreftet brudd på skyen da prisaksjonen stopper på et støttenivå på 114, 56. Den næringsdrivende kan nå enten velge å plassere oppføringen på støttetallet 114, 56 eller plassere ordren ett poeng under laveste økt. Plassering av ordren ett poeng nedenfor vil fungere som en bekreftelse på at momentumet fremdeles er på plass for et nytt trekk lavere.

Deretter plasserer vi stoppet like over lysets høyde i skyformasjonen. I dette eksemplet vil det være på punkt C eller 116, 65. Prisaksjonen skal ikke handle over denne prisen hvis fart fremdeles. Derfor har vi en oppføring på 114.22 og et tilsvarende stopp på 116.65, og lar risikoen være ute på 243 pips. I tråd med god pengehåndtering vil handelen kreve minimum 1: 1 risiko / belønningsgrad med en foretrukket 2: 1 risiko / belønning for legitime muligheter. I vårt eksempel vil vi opprettholde en risiko / belønningsgrad på 2: 1 når prisen beveger seg lavere for å treffe et lavt nivå på 108, 96 før vi trekker tilbake. Dette tilsvarer omtrent 500 pips og en risiko på å belønne 2: 1 - en lønnsom mulighet.

Én nøkkelnotat å huske: legg merke til hvordan Ichimoku brukes på lengre tidsrammer, da dette tilfellet viser daglige tall. Applikasjonen vil ikke fungere så bra med mange tekniske indikatorer siden volatiliteten er i kortere tidsrammer.

Slik gjenskaper du Ichimoku-diagrammet:

1. Se Kijun / Tenkan Cross. Den potensielle overkjøringen i begge linjer vil fungere på lignende måte som det bevegelige gjennomsnittsovergangen. Denne tekniske forekomsten er flott for å isolere trekk i prisaksjonen.

2. Bekreft Down / Uptrend With Chikou. Sannsynligheten for handelen vil øke ved å bekrefte at markedssentimentet er i tråd med crossover, ettersom den fungerer på lignende måte med en momentumoscillator.

3. Prisaksjon skal bryte gjennom skyen. Den forestående ned / opptrenden skal gjøre et klart gjennombrudd av "skyen" av motstand / støtte. Denne avgjørelsen vil øke sannsynligheten for at handelen fungerer i den næringsdrivendes favør.

4. Følg lydpengehåndtering når du legger inn oppføringer. Den næringsdrivende vil være i stand til å balansere risiko / belønningsforhold og kontrollere stillingen ved å følge strenge pengestyringsregler.

Bunnlinjen

Ichimoku-diagramindikatoren skremmer først, men når den er brutt ned, vil hver handelsmann synes applikasjonen er nyttig. Diagrammet samler tre indikatorer i en og tilbyr en filtrert tilnærming til prisaksjonen for valutahandleren. I tillegg vil denne tilnærmingen ikke bare øke sannsynligheten for handel i valutamarkedene, men også bidra til å isolere den sanne momentumspillet. Ichimoku gir et alternativ til mer risikable handler, der stillingen har en sjanse til å handle tilbake tidligere overskudd.

Sammenlign Navn på leverandør av investeringskontoer Beskrivelse Annonsørens avsløring × Tilbudene som vises i denne tabellen er fra partnerskap som Investopedia mottar kompensasjon fra.